目录

第一节 OLED材料概况

一、OLED发光材料的基本介绍

1、OLED材料

2、历史介绍

二、项目所处行业技术市场分析

1、行业的兴起

2、行业优点

第二节产业链分析

第三节行业的发展与竞争

一、行业发展趋势

二、国内外的行业竞争

1、行业内主要企业情况

2、国内主要企业调查

第四节风险因素

一、主要风险

二、其他风险

1、OLED材料

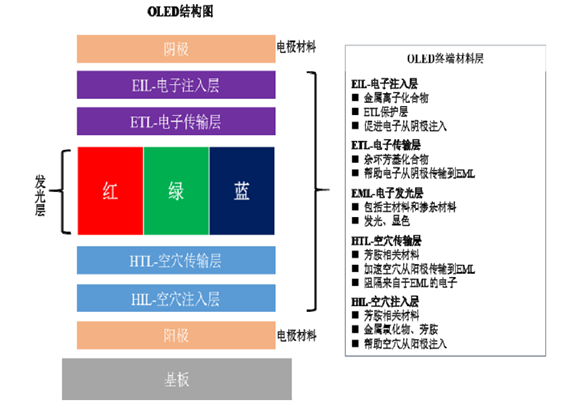

OLED(Organic Light-Emitting Diode),即有机发光二极体,指采用极薄的有机材料涂层和玻璃基板所构成且当电流通过时会发光的有机半导体,OLED具有自发光特性。OLED作为新一代显示技术,其显示性能相比LCD更优异,具有显示效果佳、耗电低、柔性高和超轻薄等优点,被广泛运用于智能手机、汽车电子、智能穿戴设备、VR设备等产品的屏幕上。OLED材料是OLED面板的核心组成部分,决定了OLED显示屏的性能表现。对于OLED终端材料制造来说,首先由前端材料生产企业将基础化工原料合成中间体,再进一步加工为升华前材料,将其销售给终端材料生产企业,由终端材料生产企业进行升华处理后最终形成OLED终端材料,用于OLED面板的生产。OLED材料层包括电子注入层(EIL)、电子传输层(ETL)、发光层(EML)、空穴传输层(HTL)、空穴注入层(HIL),主要为各类有机材料。OLED面板的结构如图如下所示,两层电极材料中间沉淀终端材料,形成像三明治一样的夹心结构,放置于基板材料之上。当OLED接通电源之后,由阴极注入的电子和阳极注入的空穴将在发光层中结合,同时释放出能量,以光的形式呈现出来。发光层材料的成分不同,所发出光的颜色也就不同,因此通过选择不同的发光材料,可获得红、蓝、绿三原色,实现全彩显示。

2、历史介绍

有机电致发光器件(OLEDs)经历了近三十年的发展,目前已经进入商业化的阶段。有机发光材料是有机电致发光器件的核心技术,也是该领域国际竞争的焦点。有机电致发光材料的发展已经经历了两个重要阶段,第一代OLEDs 发光材料是以三(8-羟基喹啉)铝(Alq3)为代表的绿色荧光材料,由于自旋统计限制,荧光材料中仅能利用单线态(S)激子发光,而三线态(T)激子白白浪费掉,因此该类材料的能量利用效率的上限为 25%。第二代 OLEDs 发光材料是磷光材料, 目前以铱配合物为主要代表。1998 年,马於光教授首次提出将 75%的 T 态激子能量利用起来提高OLEDs 器件效率的原理,即如果三线态和单线态同时发光(相同效率), 则整个器件效率将提高三倍,并利用金属配合物发光材料制备了电致磷光器件。由于金属配合物中重原子效应,大大增强了自旋轨道耦合,使得 S 态 与 T 态间自旋跃迁禁阻成为跃迁允许。这样,S 态激子可以通过系间窜越生成 T 态激子,进而辐射跃迁到基态产生磷光,S 态与 T 态激子的完全利用,所以磷光器件的内量子效率在理论上可以达到 100%。由于磷光器件效率的大幅度提高, 目前已经成为 OLEDs 的主流材料。但是由于高效率的深蓝光磷光材料依然缺乏,这严重阻碍了 OLEDs 全色显示与照明的发展进程。另一方面金属配合物磷光材料中的贵金属(如铱、铂等)资源稀缺,价格昂贵,也大大的限制了它们的进一步发展和应用。因此开发兼具低成本,高发光效率,高激子利用率的新一代有机电致发光材料迫在眉睫。二、项目所处行业技术市场分析

1、行业的兴起

2010 年三星Galaxy S 系列手机采用OLED萤幕,使得OLED 出现「意义上」的商业用化,OLED 显示技术开始从手机市场崛起,直到2017 年苹果iPhone X 跟进搭载OLED 荧屏后,全面引爆小尺吋OLED 面板商机。而未来软性、可折叠OLED 萤幕有机会成为手机显示技术的风潮。

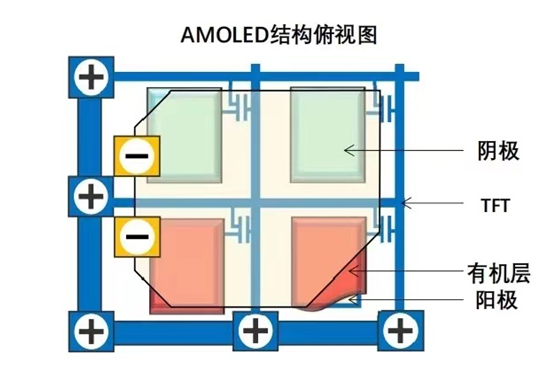

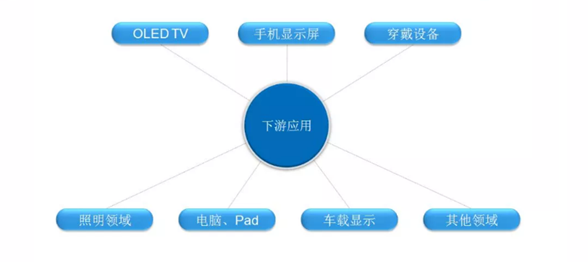

依照驱动方式区分,OLED 可以分为PMOLED 和AMOLED。PMOLED 单纯地以阴极、阳极构成矩阵状,以扫描方式点亮阵列中的像素,每个像素都是在短脉冲模式下瞬间以高亮度发光。AMOLED 则是采用独立的薄膜电晶体去控制像素,可使用低温多晶矽或者氧化物TFT 驱动每个像素连续独立发光,进而实现更快速和更精确的像素发光控制。在OLED 终端应用领域,手机贡献最大。根据统计,2018 年OLED 下游应用中,智慧手机比重高达71%,其次是可穿戴装置的10%,电视及家用电器比重则为6%,其他领域则占10%。根据DSCC 预测显示,2018 年OLED手机面板出货量达到5.43 亿片,年增27%,其中软性OLED 手机面板出货量为3.31 亿片,年增39%。预估至2022 年,软性OLED手机面板出货量将达到5.98 亿片,占整个OLED 面板出货量逾50%。此外,2019 年OLED 面板在手机市场中的渗透率将超过35%,至2021 年将逐步取代LCD 手机面板成为新一代主流显示技术。

OLED显示技术是一种新兴的显示技术,相比于LCD显示屏,OLED 微显示技术具有以下优点1) 低功耗,比LCD 功耗小 20%,电池重量可以更轻。2) 工作温度宽,不需要加热和冷却就可以工作在-46℃~+70℃的温度范围内。3) 高对比度,LCD对比度为 60:1,OLED微显示器的对比度可以达到 10000:1。4) 响应速度快,OLED 像素更新所需时间小于 1μs,而 LCD的更新时间通常为 10~15ms,相差了 1000 到 1500 倍。根据市场研究机构 MarketsandMarketsTM的研究报告,OLED 微型显示器市场规模增长最为迅速,年均复合增长率达到 41.14%,预计 2024 年将实现 1566.3 百万美元的市场规模,并最终超过 LCD 与 LCoS 成为微型显示器应用最为广泛的技术类型。OLED 产业链包含上游原材料,中游 OLED 面板制造以及下游 OLED 应用等环节。上游包括硅基板、驱动 IC、光胶显影材料、金属材料、有机材料、彩色过滤层材料、封装材料、生产设备等主要环节,为中游 OLED 微显示器厂商提供原材料和设备。中游厂商制造显示面板后,其产品可应用于头戴显示产品、智能穿戴产品、工业仪表、医疗仪表等下游应用产品中。

目前,OLED产业上游市场仍然以日韩欧美厂商为主,市场集中在日本出光兴产、堡土谷化学、美国UDC公司以及一些韩国公司。具体来看,行业上游包括材料以及生产设备。有机发光材料和生产设备是OLED最主要的生产成本。而通过产业链格局来看,中国更多OLED行业投资集中于下游面板的制造,在上游材料与设备领域仍是发展短板。近年来国家制定了一系列推进OLED技术研发及配套产业发展的支持政策,加速推进了OLED产业的规模化投资及配套产业本土化供应的进程,为OLED业务发展提供了有利的政策支持与良好契机。全球主流手机厂商将推出折叠手机的消息刺激,支撑可折叠电子产品的关键技术OLED显示立即成为引领资本市场的热门概念。新三板也有不少公司布局OLED产业链,奥雷德、中导光电等多家公司为京东方供应商,深入布局OLED产业上下游产品。通过整理发现,我国OLED沪深及新三板上市企业主要分布在珠三角及沿海地区。其中广东省涉及企业多达23家,聚集了一批如维信诺、深天马等OLED企业;北京OLED企业布局以行业领头羊京东方为主,共有4家上市公司;浙江和江苏两省分别有8家、6家上市公司。

OLED技术优势明显,应用领域广泛,包括电视、手机、可穿戴设备、VR等,消费驱动强劲。从细分市场来看,OLED产业各细分市场占比情况中,智能手机OLED市场占比位居榜首,占比约为50%;其后为电视OLED市场,市场份额占比超3成;排名第3的是PC设备,其后分别为VR设备、车载显示以及可穿戴设备。

第三节 行业的发展与竞争

一、行业发展趋势

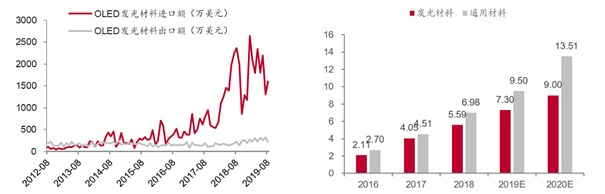

2019-21年OLED市场规模增速在30%左右。根据HIS的数据,2018年全球AMOLED面板出货量约6亿片,OLED发光材料市场规模为5.6亿美元,单片AMOLED面板中的平均材料成本为9.3美元。随着国内小尺寸OLED面板产线加速投产及产能快速爬坡,近几年OLED材料在移动应用和电视领域的需求将快速增长。预计19-21年有望维持30%的增速,2021年OLED材料市场规模预计将达到200亿左右。

二、国内外的行业竞争

从竞争格局来看,华为在2020年第一季度继续位居中国平板电脑市场出货量第一的位置。疫情期间,华为实现逆势增长,一季度华为平板出货量约为150万台,同比增长4.3%,市场份额占比40.2%。一季度苹果iPad出货量约为131万台,同比下滑42.5%,占据市场份额35.1%。一季度小米平板出货量约为21万台,市场份额占比为5.5%。一季度微软平板产品出货量约为12万台,出货量市场份额占比3.2%。因主要代工厂位于武汉地区,一季度联想平板出货量约为6万台,出货量市场份额占比1.7%。1.行业内主要企业情况

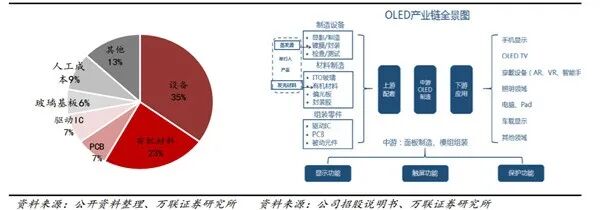

在有机发光材料方面,由于技术壁垒较高,大部分生产厂商集中于 OLED 中间体和前端材料(粗品),行业内能够提供终端材料(升华品)的公司较少,随着国内 OLED 产业的兴起,该领域的竞争程度逐渐加大。目前与阿格蕾雅及阿格瑞同样具备量产终端材料产品的生产厂商主要还集中在国外知名材料厂商,包括德国默克、美国陶氏、日本出光兴产等公司。国内材料厂商近些年不断加大研发投入,努力缩小与国外的技术水平差异。国内外行业内主要企业基本情况如下: 图OLED面板成本结构图 图OLED产业链全景图

图OLED面板成本结构图 图OLED产业链全景图

Universal Display Corporation(UDC)成立于 1994 年,1996 年在纳斯达克上市,是 OLED 行业的研究、开发、商业化的全球领导者之一,主要产品为磷光 OLED 材料与相关技术。公司总部位于新泽西州尤因,其在中国内地、中国香港、爱尔兰、日本、韩国等地设立有分公司。UDC公司核心业务主要为有机发光半导体材料的生产、销售以及专利技术转让,拥有强大的下游客户群,包括三星、LG、京东方、友达等面板制造企业,在发光材料领域有一定的垄断地位,主要得益于其在 OLED 产业核心领域掌握多项关键技术,包括磷光OLED技术、有机蒸气喷射印刷、有机气相沉积、透明 OLED 技术以及柔性基板薄膜封装等。日本出光成立于 1940 年,总部位于日本,主营业务包括石油化学工业、医药品及 OLED 业务等。其 OLED 发光材料包括空穴传输层(HTL)、空穴注入层(HIL)、电子传输层(ETL)及发光层(EML)材料,在蓝光主体材料领域的市场份额占有明显优势。德国默克创建于 1668 年,总部位于德国,主营业务包括创新性制药、生命科学以及前沿功能材料技术。德国默克在新型显示领域的业务主要包括液晶材料、效果材料、半导体材料和 OLED 材料等,其中 OLED 主要产品有空穴传输层(HTL) 材料、磷光绿色材料及新型喷墨式的可打印 OLED 材料。2. 国内主要企业调查

吉林奥来德光电材料股份有限公司(简称“奥来德”)成立于2005年6月,跨长春及上海两地布局,是一家专业从事有机电致发光材料(OLED材料)及新型显示产业核心设备的高新技术企业,主营OLED材料及专供蒸镀机使用的零部件蒸镀源产品,集自主研发、规模生产、销售和服务于一体。奥来德公司成立之初与高校合作研发基础材料;2010年进入韩国、日本等国际市场,以中间体、前端材料为主;2011年公司向维信诺等面板生产商提供PMOLED终端材料;2014年公司实现AMOLED终端材料量产;2020年公司在科创板正式挂牌上市(股票代码:688378)。北京鼎材科技有限公司成立于2013年9月,总部位于北京市海淀区。该公司主营业务包括新型电子材料研发、生产、销售和技术服务,主要产品包括 OLED 有机发光材料产品、彩色光刻胶。广州华睿光电材料有限公司成立于2014年2月,为TCL集团子公司,位于广州市高新技术产业开发区。该公司以新一代显示与发光技术有机电致发光二极管(OLED)显示面板产业的需求为出发点,致力于OLED材料的自主开发及系统的材料解决方案,推进OLED材料产业化。广东阿格蕾雅光电材料有限公司成立于2010年11月。自成立以来一直致力于自主知识产权的新型有机发光材料(OLED)的研发及生产应用。公司成立初始即专注于自主知识产权的新型有机发光材料(OLED)的研发及生产应用,经过十多年的努力,目前成功研发了OLED材料百余种,可量产材料40种以上,产品销售到京东方、天马、信利、和辉、国显等大型OLED面板厂以及德国默克、韩国三星和LG化学等国外企业。生产的材料在华为、小米、Oppo等著名品牌的智能手手机、智能穿戴,智能家电产品上获得使用。第四节 风险因素

OLED材料的核心专利存在高技术壁垒,生产主要集中在韩国、日本及美国厂商手中,这些厂商经过多年的发展已形成较完整的产业链,具有稳定合作的OLED前端材料供应商。在显示器的可靠性、电气特性以及生产稳定性方面,小分子发光材料处于领先地位,是目前最主要的有机发光材料应用体。日韩厂商主要生产小分子发光材料,欧美厂商主要生产高分子发光材料,其中日韩系厂商约占80%的市场份额。中国AMOLED行业目前50%以上的材料依赖于进口,有机发光材料被海外厂商把控,给中国国内面板厂商带来成本压力。在显示领域升级迭代的过程中,若公司产品技术研发创新跟不上市场对产品更新换代的需求或持续创新不足、无法跟进行业技术升级迭代,可能会受到有竞争力的替代技术和竞争产品的冲击,将导致公司的产品无法适应市场需求,从而使公司的经营业绩、盈利能力及市场地位面临下滑的风险。有机发光材料方面,有机发光材料按照分子量和分子属性可划分为高分子材料与小分子材料,按照代际可划分为第一代荧光材料、第二代磷光材料、第三代TADF材料,公司有机发光材料产品为小分子材料、涵盖第一代荧光与第二代磷光材料,尚未生产高分子材料及第三代TADF材料。目前,市场销售的有机发光材料以第一代荧光与第二代磷光材料产品为主,材料生产厂家均在不断开发更好性能结构的材料体系以满足市场的需求,产品迭代周期一般在两至三年左右。如公司不能及时开发性能结构更好的第一代荧光、第二代磷光材料产品,或者无法跟进开发高分子材料及第三代材料,将存在因有机发光材料技术升级迭代及公司技术研发无法有效满足市场需求进而导致公司竞争力下降的风险。公司近三年有机发光材料业务的毛利率为43.47%、46.71%、44.42%,处于较高水平,但随着有机发光材料终端产品的国外部分核心专利陆续到期,对于国内材料厂商而言,降低了专利门槛,业内公司可直接应用到期专利技术以及在此基础上研发布局新的专利成果,将会吸引国内企业的进入;再者随着 OLED 市场需求的增长,也将吸引新的厂商进入,国内企业陆续进入 OLED 行业;此外下游面板厂商也开始向上游有机发光材料进行业务布局。以上因素会导致有机发光材料行业的竞争对手逐步增多,市场竞争将进一步加剧,产品销售价格将会受到影响,从而影响公司经营业绩。公司所处行业属于技术密集型行业,知识产权对公司的业务发展起到至关重要的作用,尤其是公司拥有Pt基发光材料完整知识产权体系,如果公司后续发展中出现专利申请失败、知识产权遭到第三方侵害盗用、第三方对公司知识产权提出诉讼等情形,将会对公司的生产经营和技术研发创新造成不利影响。另外,技术实力和技术人员是公司所属行业的核心竞争力,如果公司出现技术人员违反职业操守或离职等原因导致泄密核心技术,将对公司主要产品的核心竞争优势造成冲击。同时,公司的核心技术人员若流失严重,对发行人生产经营和市场竞争力将带来负面影响。目前国内外各大面板厂商均在大规模建设OLED产线,但因OLED产线复杂,调试难度大,如面板厂商的 OLED 产线建设进度未达预期或者OLED产线建成后面板出货量未达预期,将影响面板厂商对公司产品的需求,进而对公司的经营业绩产生不利影响。同时,OLED应用于大屏幕电视机成本目前依旧很高,限制了大屏幕的推广应用,如果OLED屏幕产品价格无法大幅度下降,将会限制OLED市场的增量空间。另外mini-led等技术的发展和产品的应用也会对OLED产业产生竞争性影响,从而使得OLED市场需求不达预期。随着有机发光材料终端产品的国外部分核心专利陆续到期,对于国内材料厂商而言,降低了专利门槛,业内公司可直接应用到期专利技术以及在此基础上研发布局新的专利成果,将会吸引国内企业的进入;再者随着 OLED 市场需求的增长,也将吸引新的厂商进入,国内企业陆续进入 OLED 行业;此外下游面板厂商也开始向上游有机发光材料进行业务布局。以上因素会导致有机发光材料行业的竞争对手逐步增多,市场竞争将进一步加剧,产品销售价格将会受到影响,造成公司产品毛利率下降,从而影响公司经营业绩。技术实力和技术人员是公司所属行业的核心竞争力。如果公司出现技术人员违反职业操守或离职等原因导致泄密核心技术,将对公司主要产品的核心竞争优势造成冲击。同时,公司的核心技术人员若流失严重,对发行人生产经营和市场竞争力将带来负面影响。发行人所处行业属于技术密集型行业,知识产权对公司的业务发展起到至关重要的作用。如果公司后续发展中出现专利申请失败、知识产权遭到第三方侵害盗用、第三方对公司知识产权提出诉讼等情形,将会对公司的生产经营和技术研发创新造成不利影响。目前国内外各大面板厂商均在大规模建设 OLED 产线,但因 OLED 产线复 杂,调试难度大,如面板厂商的 OLED 产线建设进度未达预期或者 OLED 产线建成后面板出货量未达预期,将影响面板厂商对公司蒸发源设备及材料的需求,进而对公司的经营业绩产生不利影响。下游面板生产企业对有机发光材料的质量要求较高,客户在采购前会明确产品的技术规格和质量要求,产品到货后会组织检验。如果质量检测不合格,将退回产品。若公司生产的产品出现质量问题等原因引发退货、质量事故、质量纠纷等,会给公司造成经济损失,也将对公司的品牌形象构成不利影响。

撰稿人:徐怪 朱雨馨